個人市民税・県民税(住民税)の給与からの特別徴収について

更新日:2025年12月5日

個人住民税の特別徴収とは

所得税の源泉徴収と同様に、事業主(給与支払者)が、従業員(給与所得者)に毎月支払う給与から個人市民税・県民税(住民税)を特別徴収(引き去り)し、従業員に代わって市町村に納入する制度です。

地方税法第321条の4の規定により、所得税を源泉徴収する義務のある事業主は特別徴収義務者として、法人・個人を問わず、全ての従業員について個人市民税・県民税(住民税)を特別徴収する義務があります。

原則として、アルバイトやパート等を含む全ての従業員から特別徴収する必要があります。

群馬県と県内全市町村は、平成29年度から個人市民税・県民税(住民税)の給与からの特別徴収を徹底しました。

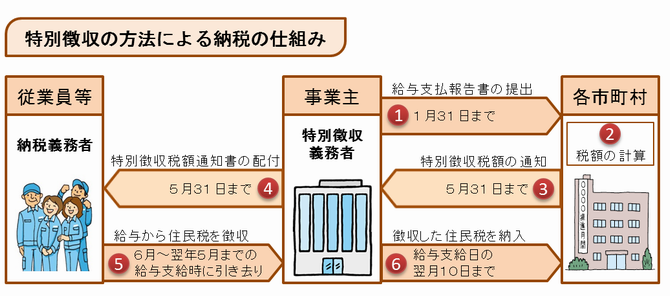

特別徴収の方法による納税のしくみ

- 事業主は、毎年1月31日までに、1月1日現在従業員が住民登録している市町村に「給与支払報告書」を提出してください。

- 各市町村で特別徴収税額を算出します。

- 各市町村から、特別徴収義務者となる事業主宛てに、特別徴収義務者(事業主)用と納税義務者(従業員)用の「特別徴収税額通知書」、及び「納入書」等が送付されます。

- 事業主から従業員に納税義務者用の「特別徴収税額通知書」を配布してください。

- 6月から翌年5月まで、毎月の給与支払時に個人市民税・県民税(住民税)を徴収してください。

- 事業主は、翌月10日までに、従業員の給与より引き去りした個人市民税・県民税

(住民税)を、1月1日現在従業員が住民登録している市町村へ納入してください。

特別徴収の対象となる給与所得者

- 前年中(1月1日から12月31日)に給与の支払を受け、かつ、当年度の初日(4月1日)現在において、特別徴収義務者から給与の支払を受けている給与所得者(従業員)

- ただし、次の理由【普Aから普F】に該当する場合、特別徴収義務者からの申請に基づき、当分の間、例外として普通徴収とすることができます。

| 符号 | 普通徴収該当理由 |

|---|---|

| 普A | 総受給者数が2人以下の事業者 (総受給者数=「受給者総人数」-「下記BからF該当人数」) |

| 普B | 他の事業所で特別徴収が行われている者(乙欄該当者) |

| 普C | 給与が少なく税額が引けない者(年間の給与支給額が93万円以下) |

| 普D | 給与の支払いが不定期である者 |

| 普E | 事業専従者(給与支払者が個人事業主の場合のみ対象) |

| 普F | 退職者(休職者を含む)及び退職予定者(5月末まで) |

注:普通徴収とする場合は、給与支払報告書と一緒に「普通徴収切替理由書」を必ず提出してください(切替理由書の提出がない場合は「特別徴収」となります。なお、上記理由の符号は、普通徴収切替理由書の符号と同じです)。また、該当する従業員の「個人別明細書」の「摘要」欄にも、必ず符号を記入してください

注:eLTAX(エルタックス)及び光ディスクで提出する場合は、切替理由書の提出は不要ですが、個人別明細書の摘要欄に上記符号を入力し、「普通徴収」欄にチェックしてください(両方に入力がない場合は「特別徴収」となります)

注:「普C」の( )内の「年間給与支給額」は、前橋市、高崎市及び桐生市は96万5千円、それ以外の群馬県内の市町村は93万円となります。群馬県以外の都道府県については、従業員がお住まいの市町村へ確認してください

特別徴収のメリット

- 個人市民税・県民税(住民税)の税額計算は市町村が行いますので、事業主は、所得税のように税額を計算したり年末調整をしたりする手間はかかりません

- 従業員は、納付を忘れる心配がありません。また、特別徴収は納期が年12回なので、普通徴収に比べて1回当たりの納税額が少なくなります

従業員の異動や税額に変更が生じた場合

給与支払報告書を提出したあとに、退職や休職・転勤等の理由で翌年度6月からの特別徴収ができなくなる場合は翌年度の4月15日までに、また、退職や休職・転勤等の理由で従業員に異動があった場合はその事由が発生した日の翌月10日までに、事業主が、1月1日現在従業員が住民登録している市町村へ「給与所得者異動届出書」を提出する必要があります。

- 6月1日から12月31日までに退職等をした場合

特別徴収できなくなる残りの税額は、普通徴収に切り替えることになり、従業員から直接納付していただきます。なお従業員の同意がある場合は、未徴収税額を給与や退職金等から一括して特別徴収することが可能です。 - 翌年1月1日から4月30日までに退職等をした場合

特別徴収できなくなる残りの税額は、元の勤務先から5月31日までに支給される給与、退職金等が残りの税額を超える場合には、従業員の申し出にかかわらず5月31日までに支給される給与や退職金等から、一括して特別徴収してください。 - 退職者等が外国へ出国する場合

一括徴収は上記のとおり、時期によって取扱いが異なりますが、退職者等のうち、外国へ出国等するかたがいる場合は、時期にかかわらず、未徴収税額を一括徴収するようお願いします。

一括徴収ができない場合は、納税管理人の届け出をするように案内してください。詳しくは納税管理人に関する様式をご覧ください。

For foreign residents working in Japan(英語)

Dành cho người nước ngoài làm việc tại Nhật Bản(ベトナム語)

Aos estrangeiros que trabalham no japao(ポルトガル語)

従業員の給与支払報告書の訂正、所得額や控除内容の調査結果により、既に通知した月々の特別徴収税額に変更が生じた場合は、「特別徴収税額変更通知書」が送付されますので、その通知に従って特別徴収する税額を変更してください。

納期の特例

原則として、特別徴収は毎月(計12回)納入することになっていますが、給与の支払を受ける従業員が常時10人未満の事業主に限り、1月1日現在従業員が住民登録している市町村に申請書を提出し承認を受けた場合には、特別徴収税額のうち、6月分から11月分を12月10日まで、12月分から5月分を6月10日までの年2回に分けて納入できます。

eLTAXについて

特別徴収税額通知の電子化について

- 特別徴収税額通知の電子化についてをご覧ください

マイナンバー制度の施行に伴う特別徴収関係書類様式について

平成28年1月から社会保障・税番号制度(マイナンバー制度)が施行されました。それに伴い、本市に提出する下記の様式には法人番号及び個人番号の記載が必要になります。

(1)特別徴収関係書類におけるマイナンバーの記載の有無

| 提出書類 | 特別徴収義務者(事業主) | 納税義務者等 |

|---|---|---|

| (1)市民税・県民税の退職所得等に係る納入申告 | 法人番号、又は個人番号(注:) | - |

| (2)退職所得の特別徴収 | 法人番号、又は個人番号 | - |

| (3)光ディスク承認申請 | 法人番号のみ | - |

| (4)特別徴収税額の納期の特例に関する申請書 | 法人番号のみ | - |

| (5)特別徴収税額の納期の特例の要件を欠いた場合の届出書 | 法人番号のみ | - |

| (6)給与所得者異動届出書 | 法人番号、又は個人番号 | 納税義務者の個人番号 |

| (7)給与支払報告書 | 法人番号、又は個人番号 | 納税義務者及び扶養親族等の個人番号 |

注:退職所得納入申告書について

特別徴収義務者が個人事業主の場合は、特別徴収納入書裏面の納入申告書は使用せず、税務課市民税係あてにご連絡ください(現在金融機関等は個人番号が取り扱えないため)

(2)個人事業主が書類を提出する場合の本人確認について

市町村が個人番号の提供を受ける際、申請者の本人確認が義務付けられています。個人事業主が上記(1)退職所得等に係る納入申告書、(2)退職所得の特別徴収票、(6)給与所得者異動届出書、(7)給与支払報告書を提出する場合は、記載する個人番号が正しいことの確認(番号確認)及び申請者が本人であることの確認(身元確認)が必要になります。提出の際に下記のような方法で本人確認をさせていただきますので、ご留意ください。

(例)

- 個人番号カードの提示(両面)

- 通知カードと本人確認書類(運転免許証等顔写真付きのもの)の提示

注:郵送で提出する場合は、申請書等と併せて本人確認に必要な書類の写しをご提出ください。なお、(6)給与所得者異動届出書、(7)給与支払報告書の納税義務者の個人番号については、本人確認は不要です(事業主が納税義務者の個人番号の提供を受ける際に本人確認をしているものとみなされるため)

特別徴収に関わる様式一覧

様式ダウンロード

新たに特別徴収を希望する場合

退職や転勤など、特別徴収している従業員に異動があった場合

特別徴収している事業所の所在地や名称などに変更があった場合

特別徴収税額の納期の特例を受ける場合

納期の特例の承認後で、給与の支払いを受ける者が常時10人未満ではなくなった場合

給与支払報告書を提出する際、総括表は一番上に添付してください。普通徴収切替理由書の普Aから普Fに該当するものがいる場合は必ず普通徴収切替理由書兼仕切書をご使用ください

給与支払報告書(総括表)・普通徴収切替理由書兼仕切書

給与支払報告書(総括表)・普通徴収切替理由書兼仕切書の書き方

給与支払報告書(個人別明細書)作成に係る主な注意事項

関連リンク

- 個人住民税(市・県民税)

- 県内市町村での個人住民税の給与からの特別徴収実施の徹底について(外部サイトにリンクします)

PDFファイルをご覧いただくには、Adobe Readerが必要です。

Adobe Readerをお持ちでない方は、左記の「Adobe Acrobat Reader」バナーをクリックして、リンク先から無料ダウンロードしてください。